Los Monotributistas que se encuadren en alguna de las Categorías: F, G, H, I, J, K, o L y/o revistan la calidad de empleadores -cualquier categoría-, deberán presentar ante la Administración Federal de Ingresos Públicos (AFIP) la Declaración Jurada Informativa Cuatrimestral de Monotributo, en la cual deben informar entre otros datos, las operaciones con los principales clientes y proveedores, sobre el local comercial o la energía eléctrica consumida, cuya presentación se efectúa durante el mes de Enero de 2016.

Todos los derechos reservados amiconsultoracontable.blogspot.com.ar

Si utiliza total o parcialmente el contenido de los artículos, por favor citar la fuente amiconsultoracontable.blogspot.com.ar

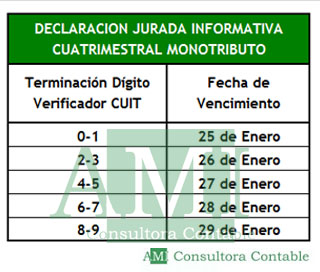

La Declaración Jurada Informativa de Monotributo, referida a las operaciones realizadas entre los meses de Septiembre y Diciembre de 2015, deberá ser presentada en la página web de Afip, respetando los plazos fijados para su presentación según la terminación de la Clave Única de Identificación Tributaria (CUIT) del responsable:

Todos los derechos reservados amiconsultoracontable.blogspot.com.ar

Para compartir este contenido, por favor, utilice el enlace o las herramientas ofrecidas en la página.

Datos a informar:

Para compartir este contenido, por favor, utilice el enlace www.amiconsultoracontable.blogspot.com.ar o las herramientas ofrecidas en la página.

Es importante aclarar que aquellos pequeños contribuyentes que al momento se encuentran obligados a efectuar la declaración jurada cuatrimestral y que con posterioridad, en virtud de la recategorización cuatrimestral, deban encuadrarse en una categoría menor -Categoría E o inferiores-, deberán seguir informando los datos requeridos en la Declaración Jurada Cuatrimestral, durante dos años más -6 (seis) cuatrimestres calendarios contados a partir de la finalización del último cuatrimestre informado-.

Sanciones:

Si utiliza total o parcialmente el contenido de los artículos, por favor citar la fuente amiconsultoracontable.blogspot.com.ar

El contribuyente que no presente la información cuatrimestral requerida no podrá obtener su constancia de inscripción fiscal, operando así una suspensión de su condición frente a la AFIP. Además la falta de cumplimiento del régimen dará lugar a la aplicación de las sanciones previstas en la Ley de Procedimiento Tributario, multa que puede llegar a cuarenta y cinco mil pesos ($45.000).

Para compartir este contenido, por favor, utilice el enlace o las herramientas ofrecidas en la página.

La suspensión les genera a los monotributistas los siguientes efectos:

Es decir, por cada operación, la retención en el IVA, prevista y aplicable a estos casos, se ubica en el 21% y para Ganancias en 35%, lo que sumadas arrojan un 56% menos, importe que deberá ser retenido por quienes adquieran cosas muebles, locaciones y/o prestaciones de servicios de un Monotributista en falta. Por lo tanto, de un peso ($1) a cobrar, el pequeño contribuyente sólo recibirá cuarenta y cuatro centavos ($0,44).

Si utiliza total o parcialmente el contenido de los artículos, por favor citar la fuente amiconsultoracontable.blogspot.com.arObligados a utilizar Factura Electrónica y Controlador Fiscal:

Todos los derechos reservados amiconsultoracontable.blogspot.com.ar

Recordamos que los sujetos adheridos al Régimen Simplificado para Pequeños Contribuyentes que se encuadren en alguna de las categorías H, I, J, K o L y realicen operaciones de compraventa de cosas muebles, locaciones y prestaciones de servicios, locaciones de cosas y obras o perciban señas o anticipos que congelen el precio, deberán emitir comprobantes electrónicos originales (Factura Electrónica), a los fines de respaldar todas sus operaciones en el mercado interno.

Para compartir este contenido, por favor, utilice el enlace www.amiconsultoracontable.blogspot.com.ar o las herramientas ofrecidas en la página.

Aquellos Monotributistas -con excepción de quienes permanezcan en el Régimen de Inclusión Social y Promoción del Trabajo Independiente-, que se encuentren en las categorías mencionadas precedentemente -H, I, J, K o L- cuando opten por emitir tiques por sus ventas a consumidores finales, que realicen alguna de las actividades u operaciones alcanzadas por la Resolución General 3561/13 de la AFIP, deberán utilizar controladores fiscales de "Nueva Tecnología". Estarán alcanzados asimismo los que efectúen el servicio de entrega a domicilio -delivery- cualquiera sea su categoría en el Régimen Simplificado para Pequeños Contribuyentes.(Más Información Controlador Fiscal)

Si utiliza total o parcialmente el contenido de los artículos, por favor citar la fuente amiconsultoracontable.blogspot.com.ar

Aquellos monotributistas que se encuentren en alguna de las categorías mencionadas y que con posterioridad, en virtud de la recategorización cuatrimestral, deban encuadrarse en una categoría inferior, continuarán alcanzados por la obligación de utilización de controladores fiscales de "Nueva Tecnología".

AMI Consultora Contable

|Todos los Derechos Reservados|

No hay comentarios.:

Publicar un comentario